协会动态

来源:本站 | 发布日期: 2022-11-30 13:44:14 | 浏览量:367096

一、锂电设备产业概述

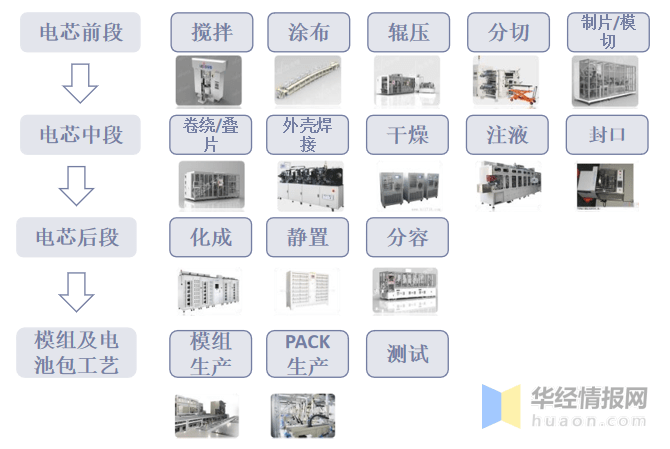

1、基本组成

锂电设备指用于生产锂电池的各类设备,锂电设备和锂电池生产工艺一一对应。锂电池生产工艺包括电芯前段工艺(极片制作)、电芯中段工艺(电芯制作)、电芯后段工艺(化成分容),以及模组和电池包(PACK)工艺,对应的锂电设备分为前段设备、中段设备、后段设备、PACK设备等。

电芯前段工艺涉及的设备包括真空搅拌机、涂布机、辊压机、分条机、制片机/模切机等。电芯中段工艺涉及的设备包括卷绕机、叠片机、焊接机、干燥设备、全自动注液机等。电芯后段工艺涉及锂离子电池充放电机(用于化成)、检测等设备。模组及电池包工艺涉及模组生产设备、PACK设备等。

锂电设备基本组成

资料来源:公开资料整理

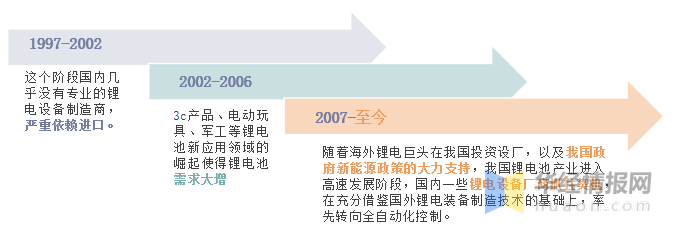

2、发展历程

国内锂电池设备行业的发展大致经历了以下三个阶段,1997-2002年是我国锂电池试生产和小规模化生产装备研究、制造阶段。2002-2007年是我国锂电池规模化生产装备研究、制造阶段。随着各类新型电子产品的快速普及,国内锂电池产业获得了迅猛发展,电池装备制造业也随之发展壮大2007年以来我国锂电池装备国产化进程加速、向国际水平发展阶段。国内锂电池产业在政府的新能源政策支持下也进入快速发展的新阶段。

锂电设备发展历程

资料来源:公开资料整理

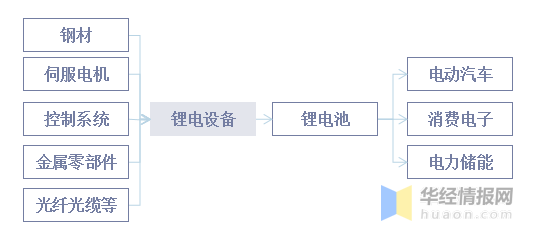

二、锂电设备产业链整体简析

1、产业链简析

锂电设备上游包括钢材、电机、控制系统、气缸、轴承、光纤器材等原材料和零部件。下游包括新能源汽车、消费电子、电力储能等领域使用的锂电池。

锂电设备产业链简图

资料来源:公开资料整理

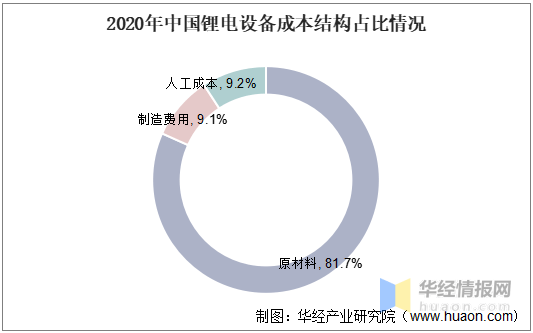

2、上游端

锂电设备制造成本由原材料、人工成本及制造费用组成,其中原材料成本在锂电设备中的占比最高,在2016年高达88.1%。但原材料成本在制造成本中的占比呈逐年下降的趋势,2020年仅占81.7%。原材料成本的下降与产业链上游控制器、伺服电机等零部件国产化程度逐渐提升存在一定关系,国产化提升使得此类产品售价降低.从而降低设备的采购成本。

2020年中国锂电设备成本结构占比情况

资料来源:公开资料整理

3、下游端

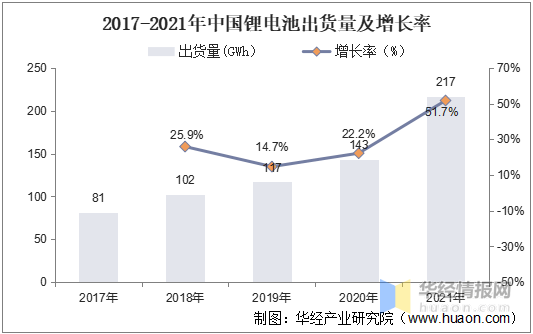

受新能源汽车与消费电子需求量推动,中国锂电池出货量呈增长态势;中国锂电池产品结构由消费锂电池为主导转变为以动力锂电池为主导。根据数据,2021年中国锂电池出货量达217GWh,同比2020年增长51.7%。在政策利好与市场竞争逐渐激烈的情况下,2021年新能源汽车产销两旺,推动动力锂电池出货量的提升。在消费电子领域,市场较为成熟,下游需求量增速放缓,但未来5G商用进程不断提升,有望促进消费电子周期上行,同时拉升消费锂电池需求量。

2017-2021年中国锂电池出货量及增长率

资料来源:公开资料整理

三、锂电设备产业现状

1、市场规模

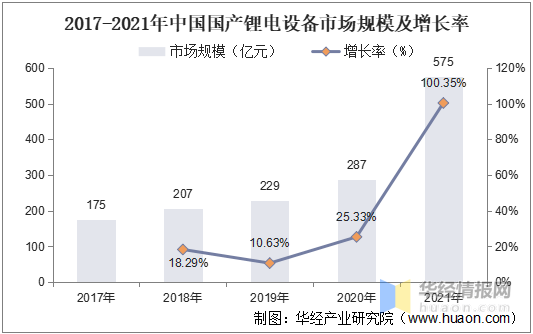

2018年以来,锂电行业市场整合加快,行业内一批实力相对较弱的企业出现了产能停滞甚至退出市场,行业头部企业仍继续扩张,市场份额进一步向优质的头部企业集中。因此锂电设备市场规模增速有所回落,但仍然保持稳定增长,市场日益趋于理性。2021年以来,受益于整体政策和市场回暖,我国锂电设备市场规模呈现爆发式增长。根据数据,截至2021年,我国锂电设备市场规模达到575亿元,同比2020年增长超100%,主要得益于动力领域的快速发展和新能源汽车的产销两旺。

2017-2021年中国国产锂电设备设备市场规模及增长率

资料来源:GGII,华经产业研究院整理

相关报告:华经产业研究院发布的《2022-2027年中国锂电设备行业市场深度分析及投资战略规划报告》;

2、市场结构

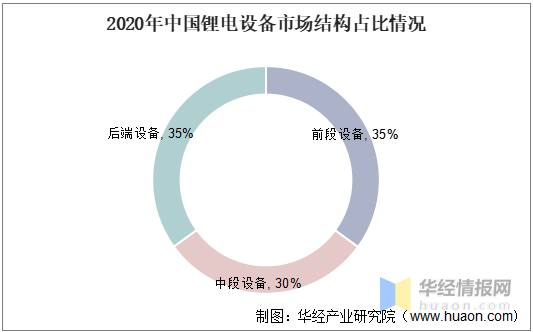

就锂电设备市场规模结构而言,整体规模相对平均,目前前端和后端设备略高,根据数据显示,2020年锂电设备前段、中段和后端规模分别占比35%、30%和35%。主要原因是前段设备组成较多,有重要设备涂布机等,后端同前段类似,有卷绕机等。

2020年中国锂电设备市场结构占比情况

注:图表结构按市场规模

资料来源:公开资料整理

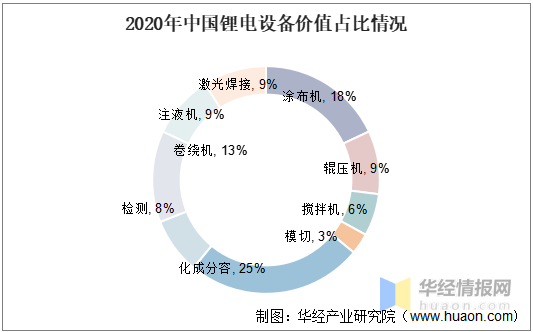

从锂电设备价值量来看,其中,涂布机是前端工序的核心,价值量占比最高,约占50%;中段设备中卷绕机价值量占比最高,约占42%左右,但随着软包电池逐渐受市场青睐,适用于软包电池制作的叠片机有可能代替卷绕机的价值地位;锂电池的关键参数在化成中活化而形成,并在分容中测定,因此化成分容是后段工艺中价值量占比最高的设备,约占76%。涂布、卷绕和化成分容为锂电生产设备中的核心设备。

2020年中国锂电设备价值占比情况

资料来源:公开资料整理

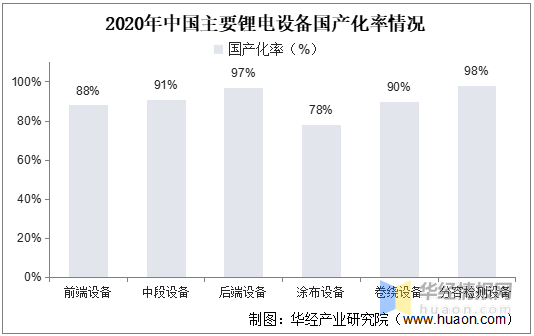

3、国产化率

锂电设备国产化率较高。我国锂电池装备国产化已达到80%以上,其中,前端设备的技术相对要求高,我国企业部分技术落后于国外,目前核心设备向高端化转型,部分达到国际先进水平;中后道设备技术壁垒较低,工艺相对简单,国产设备已达国际先进水平。

2020年中国锂电设备国产化率情况

资料来源:公开资料整理

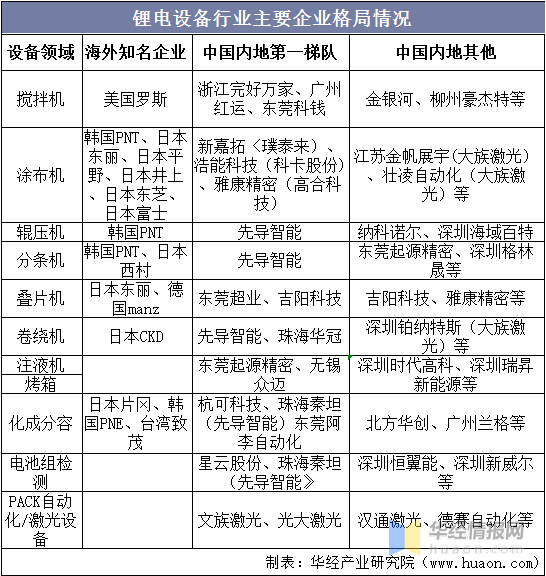

四、锂电设备竞争格局

锂电设备行业格局分散、集中度低。目前国内锂电池专用设备行业已经形成一定规模,基本涵盖锂电池制造的所有环节。但行业格局整体分散,集中度有待提高。主要的龙头如先导、赢合等公司的国内市场占有率仍有较大的提升空间,未来随着龙头锂电池企业的快速投产,提升空间充足,行业集中度将会进一步的提升。前看国内的锂电池生产商及锂电设备生产商已形成一定规模的产业集群,并且,国内锂电池生产商已经开始向海外市场拓展,若锂电设备生产商能借此机会切入国际市场,则能再上一个台阶,进一步拓宽市场,成为国际领先的锂电设备提供商。

锂电设备行业主要企业格局情况

资料来源:公开资料整理

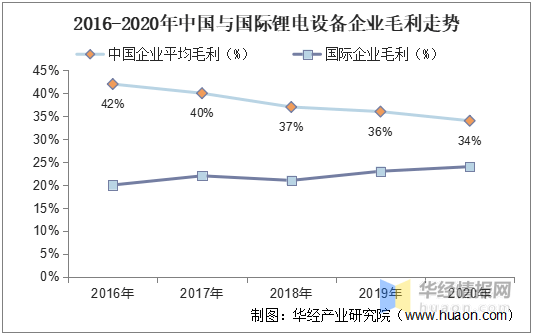

中国锂电设备厂商盈利能力与日韩厂商相比较强,具体体现在毛利率水平上,先导智能、杭可科技、赢合科技等中国锂电设备龙头企业,毛利率可高达40%,远高于日韩厂商。中国企业毛利高得益于人工成本低及中国锂电设备需求持续增长带来的规模效应。

2016-2020年中国与国际锂电设备企业毛利走势

资料来源:公开资料整理

五、锂电设备发展趋势

1、下游需求推动

任何一个大的行业崛起,设备厂商均是直接受益者。我国新能源汽车的迅速发展带动了动力电池行业的繁荣。随着动力电池需求的激增,锂电设备市场迎来新一轮高增长。其次,随着下游行业的发展,锂电市场需求结构发生变化,很多传统铝壳厂商转型软包,产品转型及设备更新进一步扩大锂电设备市场需求。

2、技术仍需发展

锂电池的制造对工艺的要求较为苛刻,在保证锂电池足够安全的情况下,需要尽可能提升电池的性能、寿命,以及在不同温度、状态下能够正常运作的能力,此外制作成本要尽可能低,这些制作要求显示出锂电设备的性能对于锂电池产品的性能有着极为重要的影响。目前锂电池受限于整体技术水平,整体储放水平仍有较大发展空间,而发展锂电池的其中一个关键基础是设备水平的支撑,预计随着锂电池行业整体技术水平需求提升,锂电设备技术将快速发展。

华经情报网隶属于华经产业研究院,专注大中华区产业经济情报及研究,目前主要提供的产品和服务包括传统及新兴行业研究、商业计划书、可行性研究、市场调研、专题报告、定制报告等。涵盖文化体育、物流旅游、健康养老、生物医药、能源化工、装备制造、汽车电子、农林牧渔等领域,还深入研究智慧城市、智慧生活、智慧制造、新能源、新材料、新消费、新金融、人工智能、“互联网+”等新兴领域。